La titularización de los flujos futuros, es correspondiente a la recuperación de las cuentas por cobrar que se generan a favor de Banco Promérica, en razón de los pagos realizados a los beneficiarios de los envíos de remesas.

En este sentido, el vicepresidente de la empresa titularizadora, Hencorp Valores, S.A, Víctor Quijano, expresó que esto le permitirá al banco diversificar sus fuentes de financiamiento en condiciones competitivas y, al mismo tiempo, permite por primera vez en el mercado local, convertir las remesas en un agente dinamizador de la economía.

Según lo detalló Quijano, cuando los compatriotas en el exterior envían remesas a los salvadoreños, estos últimos pueden hacerlas efectivas 10 minutos después de realizada la operación en el extranjero; pese al avance en tecnología, el dinero no puede llegar tan rápido al país, por lo que el banco, en este caso Promérica, tiene que pagar con fondos propios esas remesas, lo que a su vez le genera cuentas por cobrar de parte de las empresas remesadoras.

"Hemos establecido contratos que son válidos tanto en Estados Unidos como en El Salvador, lo cual genera la obligación de envío de los flujos de Promérica a nuestras cuentas (refiriéndose a la titularizadora) para tomar la liquidez que sea necesaria para el fondo y pagar capital, intereses y proveedores del mismo y después de haber saldado las obligaciones con los inversionistas les enviamos el resto del dinero a Promérica", explicó Quijano, respecto al proceso de titularización.

En pago de remesas, Banco Promérica ha venido incrementando el flujo de transacciones, durante 2013 entregó un estimado de $80 millones, un promedio de $5 millones más que en 2012 y, para este año, se preparan para llegar a los $100 millones en pago de estas.

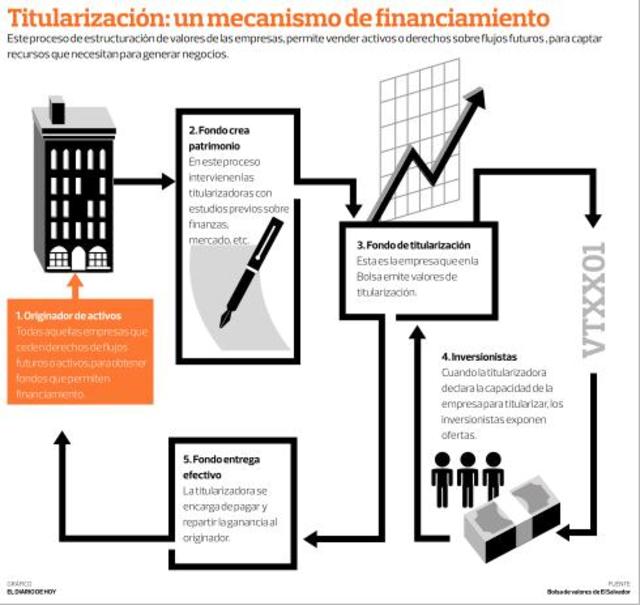

Un mecanismo de financiamiento

La emisión que se colocó a través del Sistema Electrónico de Negociación de la Bolsa de Valores, representó para Promerica una forma idónea de financiamiento competitivo y flexible.

La titularización, de acuerdo con el estructurador financiero de Hencorp Valores, Roberto Valdivieso, fue realizada en dos tramos con diferentes características.

El primer tramo fue de $7,696,000 a 5 años plazo, con una tasa de 5.25 % anual y pago de capital e intereses de forma mensual; y el segundo tramo es por $17,954,000 a 8 años plazo, con tasa de 6.60 % anual y además cuentan con calificación de riesgo AA por parte de Pacific Credit Rings, PCR, y AA+ por parte de SC Riesgo.

Esta titularización, a través de la Bolsa de Valores, ofrece a Promérica la oportunidad de obtener un financiamiento bajo óptimas condiciones en términos de plazo, flexibilidad y costos financieros competitivos", destacó el gerente general de la Bolsa de Valores, Javier Mayora.

Respecto al proceso, el gerente financiero de Banco Promérica, Luis Martínez, indicó que el título de deuda con cargo al fondo de titularización, ofrece, por una parte al inversionista, liquidez a través del mercado bursátil, además de ampliar su portafolio de inversiones; y para la entidad bancaria representa fortalecimiento en la estructura de fondeo.

Oportunidad para generar más créditos

La titularización para Banco Promerica, más allá de permitirle obtener más fondos, abre la oportunidad para continuar otorgando créditos a mayores plazos. "Esperamos que las expectativas de esta emisión se cumplan y se pueda llegar a los sectores que se nos acercan, con financiamiento oportuno mediante prestamos de mediano y largo plazo", indicó el gerente de banco Promérica.

La entidad bancaria colocó el año anterior 120 millones de dólares en créditos a diversos sectores productivos que forman parte de las pequeñas y medianas empresas.

La proyección para este año es poder incrementar el otorgamiento de créditos para las pymes con el financiamiento de esta titularización.

Fuente: El Diario de Hoy

http://www.elsalvador.com/mwedh/nota/nota_completa.asp?idCat=47861&idArt=8701745

Viernes 11 de Abril 2014

Por: Patricia García

Esta dirección de correo electrónico está protegida contra spambots. Necesita activar JavaScript para visualizarla.